Verkäuferdarlehen bei Nachfolgefinanzierungen: Fluch oder Segen?

Nachfolgefinanzierung als grosse Herausforderung

Bis ins Jahr 2021 stehen in der Schweiz 70'000 bis 80'000 KMUs vor einem Generationenwechsel. Rund 10% aller Beschäftigten – also 400'000 Arbeitnehmende – sind bei den betroffenen Unternehmen angestellt – die Thematik der Unternehmensnachfolge ist für den Schweizer KMU-Markt folglich von aktueller und zentraler Bedeutung. Neben ideellen Aspekten – dem schwierigen «Loslassen» vom eigenen Betrieb – ist die Nachfolgefinanzierung eine grosse Herausforderung im gesamten Übergabeprozess.

Generell wird zwischen drei verschiedenen Arten der Nachfolge unterschieden: Firmenkauf durch Externe (management-buy-in, MBI), Firmenkauf durch Mitarbeiter (management-buy-out, MBO) und familieninterne Nachfolge (family-buy-out, FBO). Unabhängig von der gewählten Form verfügen die jeweiligen Nachfolger nur in Ausnahmefällen über genügend liquide Mittel, um zeitgleich zur Übernahme der operativen Führung auch das gesamte Unternehmen zu erwerben. Um dieser Tatsache zu begegnen, wird speziell bei Klein- und Kleinstunternehmen auf die Finanzierungsform «Verkäuferdarlehen» zurückgegriffen.

Grosse Bedeutung des Verkäuferdarlehens

Ein Verkäuferdarlehen ist ein Darlehen des aktuellen Unternehmensinhabers an den neuen Inhaber. Das Firmeneigentum wird übertragen - der neue Inhaber muss zum Übernahmezeitpunkt jedoch nicht den gesamten Transaktionspreis bezahlen, sondern kann einen Anteil des Transaktionspreises über einen gewissen Zeitraum (häufig 7-10 Jahre) aus dem mit dem Unternehmen generierten Cash Flow in Raten zurückzahlen. Zinsen und Zahlungszeitpunkte werden vom Veräusserer und dem Käufer gemeinsam festgelegt, das Verkäuferdarlehen kann als quasi Eigenkapital betrachtet werden. Wenn der Veräusserer sich zusätzlich dazu entscheidet, das Verkäuferdarlehen einem Bankdarlehen unterzuordnen, kann er den Nachfolger zusätzlich unterstützen, da dies zu günstigeren Konditionen bei den Banken führt.

Wegen der Nachrangigkeit der Verkäuferdarlehen, erfordern diese eine grosse Vertrauensbasis zwischen Unternehmer und Nachfolger. So überrascht es nicht, dass Verkäuferdarlehen hauptsächlich bei familieninternen Nachfolgen (durchschnittlich 19% der Gesamtfinanzierung) und bei Verkäufen an Mitarbeitende (durchschnittlich 17% der Gesamtfinanzierung) in Betracht gezogen werden. Bei externen Verkäufen an Geschäftspartner (durchschnittlich 6% der Gesamtfinanzierung), Freunde (durchschnittlich 10% der Gesamtfinanzierung) oder an dem Unternehmer vorher unbekannte Personen (durchschnittlich 5% der Gesamtfinanzierung) spielen Verkäuferdarlehen meist eine untergeordnete Rolle.

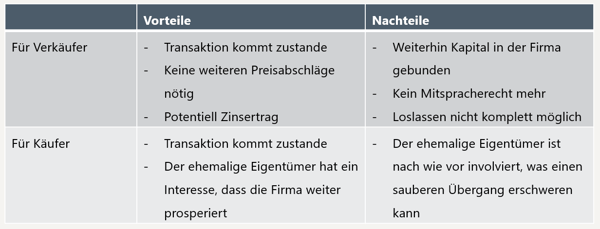

Nach eigenen Schätzungen gehen wir davon aus, dass in Nachfolgesituationen jährlich Verkäuferdarlehen von rund 40 Milliarden Franken gewährt werden. Es stellt sich jedoch die Frage, ob diese gewollt sind – in vielen Fällen stellen sie schlicht eine Notwendigkeit dar, um überhaupt zu einem Abschluss zu kommen. Folgende Vor- und Nachteile können ins Feld geführt werden:

Das Verkäuferdarlehen ist ein ambivalentes Geschöpf und häufig viel eher ein Ausweg aus einer Sackgasse als ein Wunschzustand – schliesslich will der Verkäufer das Kapitel abschliessen und der Übernehmende möchte dem Verkäufer nicht weiter Rechenschaft schulden.

Abschliessend kann gesagt werden, dass sich Verkäuferdarlehen zwar eignen, um einen Teil der gesamten Übernahmefinanzierungssumme abzudecken – ein grösserer Teil der Übernahmefinanzierungssumme vom neuen Inhaber bereits zum Übernahmezeitpunkt gedeckt werden muss – oder als nachrangige Finanzierungen via Direct Lending über die KMU Finanzierungsplattform von swisspeers getätigt werden.

Quellen:

KMU Next - Die Finanzierung der Nachfolge

Credit Suisse – Unternehmensnachfolge in der Praxis