Von Eiern und Körben: Wie Diversifikation Risiko vernichtet

Sie sollten es ganz einfach mit alten Weisheiten halten. Gleich zwei passen gut, meinen doch beide dasselbe: „Man soll nicht alle Eier in einen Korb legen“ oder „Nicht alles auf das gleiche Pferd setzen“. Diversifikation im Portfolio vernichtet Risiko.

Gerade beim Geld anlegen ist das ein wertvoller Ratschlag. Hätte jemand sein ganzes Vermögen in Swissair-Aktien gesteckt, gabs noch ab und zu ein bisschen Konkursdividende. Der ursprünglich investierte Betrag aber wäre tatsächlich „verflogen“. Auch bei Investitionen in KMU-Kredite via Direct Lending wäre es verkehrt, alles auf eine Unternehmung zu setzen. Es ist zwar bekannt, dass jährlich nur wenige der KMU in der Schweiz Konkurs gehen. Wenn man aber genau diese erwischt hat, tut das richtig weh.

Nicht alles für einen (Kredit)

Ich möchte Ihnen deshalb hier zeigen, wie einfach eine Risikostreuung bei unseren Krediten ist und wie gut sich das auf ein Portfolio auswirkt.

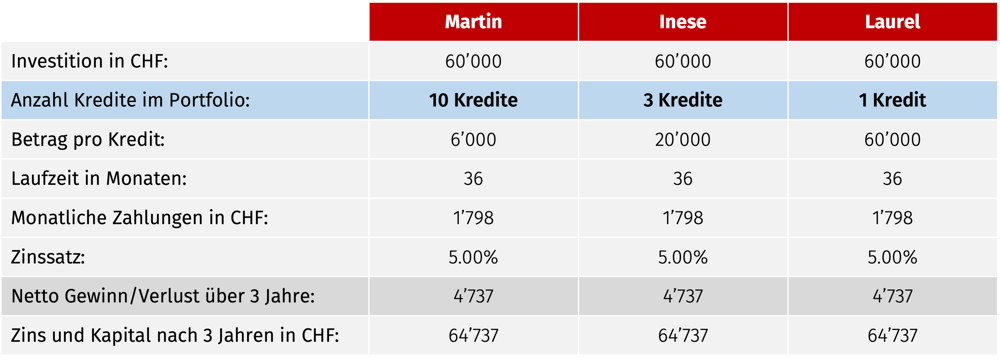

Der Investor Martin Schlumpf hat sich mit KMU-Krediten ein fest verzinstes Frankenportfolio aufgebaut und mittlerweile rund 60‘000 Franken investiert. Mit der gleichen Anlagesumme sind jetzt auch seine zwei Bekannten Inese und Laurel dazu gestossen.

Alle drei beteiligen sich nun an einem Kredit der Firma Erbag. Aber sie steigen nicht alle gleich hoch ein. Martin gibt nur 6‘000 Franken, Inese immerhin 20‘000 und Lauerl seine ganzen 60‘000 Franken. Martin investiert seine restlichen 54‘000 Franken in neun weitere Kredite. Inese verteilt 40‘000 auf zwei weitere Unternehmen. Wie beim KMU Direct Lending üblich, zahlen die Schuldner ihre Kredite in monatlichen Raten (Annuitäten) und im Beispiel insgesamt binnen drei Jahren vollständig zurück. So sieht eine Kreditinvestition aus.

Folgende Grafik zeigt die Portfoliostruktur unserer drei Musteranleger:

Plötzlich geht der Schuldner pleite – was passiert jetzt?

Alle drei erwarten, dass sie in drei Jahren ihre investierten 60‘000 Franken wiederhaben – plus Zinsen von rund 4‘740 Franken. Gehen die Geschäfte für alle KMU normal, klappt das auch einwandfrei.

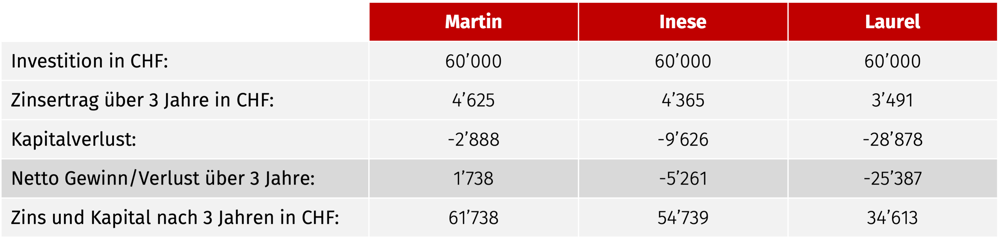

Doch nun passiert das Malheur. Nach 18 Monaten einwandfreier Tilgungszahlungen geht das Unternehmen Erbag unerwartet pleite und zahlt nicht mehr. Das ist ärgerlich – aber nicht für alle gleich.

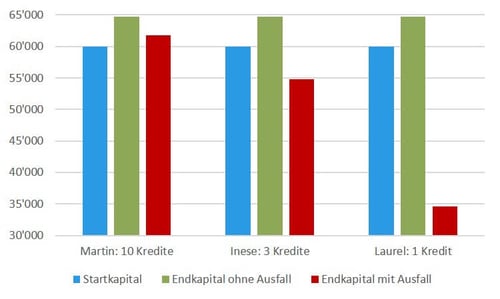

Martin’s Gesamtposition beträgt nach drei Jahren 61‘740 Franken, obwohl der Schuldner Erbag ausgefallen ist. Sein Kapitalverlust wird durch die Zinseinnahmen der anderen neun Kredite mehr als kompensiert. Martin erzielt immer noch eine kleine Rendite. Inese hat dagegen 5‘261 Franken verloren. Ganz hart ist das Leben für Laurel – er muss einen Verlust von 25‘387 Franken verkraften.

Theorie aus den 50er Jahren hat sich bewährt

Das Beispiel zeigt: Die Risikostreuung durch so genannte Diversifikation hat ihre Berechtigung. Die zugrunde liegende Theorie haben in den 50er Jahren Harry M. Markowitz und Andrew D. Roy entwickelt. Sie haben aufgezeigt, wie ein Anleger Risiken eliminieren kann, ohne Einbussen bei der erwarteten Rendite zu erleiden. Bei Finanzmarktanlagen heisst Diversifikation, die Kapitalausstattung nicht in ein einziges Wertpapier zu investieren. Statt dessen sollte man lieber eine Streuung seiner Investments vornehmen.

Wie wir bei Investor Martin Schlumpf sehen konnten, erzielen schon zehn Kredittranchen einen Diversifikationseffekt in einem Festzinsportfolio, 30 Tranchen wären noch besser und 100 ideal. Zusätzlich reduziert die Amortisation der Kredite das Gegenparteirisiko laufend, vom ersten Monat an.

Diversifikation bedeutet: den Kuchen verteilen und geniessen

Deshalb empfehlen wir, in einem swisspeers.ch Portfolio eine breite Diversifikation vorzunehmen. Der vorgesehene Anlagebetrag sollte in viele unterschiedliche Kredite investiert werden. Ab 30 Kredittranchen im Portfolio erreicht man eine solide Diversifikation. Ohne Einbusse von Renditechancen reduzieren Sie damit das Risiko massiv. Und sollte es effektiv einmal zu einem Ausfall kommen, werden Sie drei Tatsachen beruhigen:

- Sie legen diversifiziert an: Der Verlust ist ärgerlich - er vermindert zwar ihre Gesamtrendite, frisst aber kaum Ihr Kapital.

- Amortisation verringert Gegenparteirisiko laufend: Die laufende Amortisation der Kredite senkt das Gegenparteirisiko vom ersten Monat der Rückzahlung an.

- Die Swisspeers lassen Sie nicht im Stich: Wir werden alles daran setzen, Ihr ausstehendes Kapital zurück zu holen. Peer to Peer ist Ehrensache!

Weitere Informationen zum Thema Diversifikation finden Sie hier:

- Definition Diversifikation

- Von Eiern und Körben – Diversifikation Reloaded oder was unterscheidet den Lottospieler vom Anleger?

- AutoInvest Funktion einrichten und da Portfolio automatisch diversifizieren