Peer-to-Peer Lending in der ICT Branche – eine Analyse

Peer-to-Peer Verbindungen und Dezentralisierung sind Anwendungen, Konzepte und Visionen, die ihre Ursprünge in der ICT finden, oder in der Branche verbreitet und bekannt sind. Neben der Affinität für digitale Lösungen mögen dies wichtige Gründe sein, warum die Peer-to-Peer Finanzierung in der ICT Branche grossen Zuspruch findet. Warum das so ist und warum Investoren in KMU Kredite investieren, zeigen wir in diesem Artikel auf.

Die Herausforderung der ICT Finanzierung: keine bankfähigen Sicherheiten

Gemäss der SECO Studie aus dem Jahr 2021 zur Finanzierung der KMU in der Schweiz sind 2/3 der Unternehmen mit Finanzierungsbedarf entmutigt, d.h. sie stellen keinen Kreditantrag bei traditionellen Finanzdienstleistern. Sie glauben nicht daran eine Finanzierung zu erhalten.

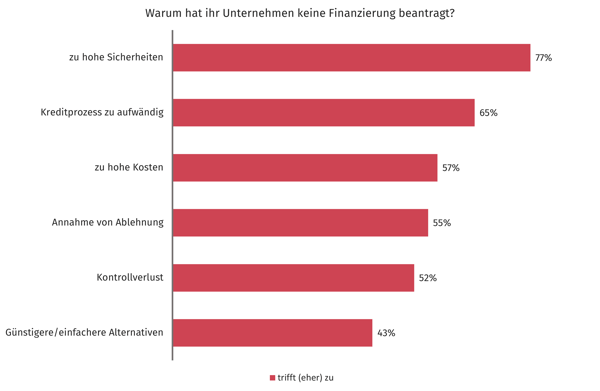

Die Gründe für die Entmutigung sind die folgenden:

Abbildung 1: ....

Abbildung 1: ....

Die Daten zeigen, dass von allen KMU, die in den letzten 12 Monaten erfolgreich einen Bankkredit beantragt haben, 58% über eine Hypothek verfügen und damit bereits eine mit Sicherheit hinterlegte Bankfinanzierung erhalten haben. Von den entmutigten Firmen haben lediglich knapp 13% einen Bankkredit mit hypothekarischer Deckung.

Unternehmen ohne Immobilien in der Bilanz finanzieren sich folglich signifikant weniger mit Fremdkapital, weil sie keine traditionellen Sicherheiten stellen können. Das gilt im besonderen Masse für ICT Unternehmen, deren Aktiven nicht Grund und Boden sind, sondern laufende Unterhaltsverträge, Intellectual Property oder Daten.

Darüber hinaus beantragen Unternehmen, die weniger als 50 Vollzeitstellen bieten, nahezu fünf Mal weniger einen Bankkredit als grössere Unternehmen (21% gegenüber 4%). Kleinere Finanzierungsbedürfnisse ohne traditionelle Sicherheiten scheinen besonders schwierig erfüllbar zu sein.

Direct Lending dank Peer-to-Peer Technologie

Peer-to-Peer als direkte Computer zu Computer, respektive Querkommunikation, ist in der Informationstechnologie weit verbreitet und bekannt. Die Informationstechnologie selbst macht das Peer-to-Peer Modell für eine breite Palette an Dienstleistungen einsetzbar – auch ausserhalb der ICT Branche.

Technologieaffinität, das Verständnis für unsere Vision Richtung P2P Netzwerk und nicht zuletzt der Zugang zu Finanzmitteln und transparenten Anlagen machen das swisspeers Modell attraktiv für die ICT Branche – sei es für Unternehmen mit Finanzierungsbedarf oder Investoren mit Anlagebedarf. Doch wer sind die Investoren und Kreditnehmer auf der Peer-to-Peer Plattform von swisspeers?

18% der investierten Gelder auf dem swisspeers Marktplatz stammen von Personen mit ICT Hintergrund

Investoren auf der Peer-to-Peer Plattform von swisspeers sind zu 70% Privatpersonen und 30% institutionelle Investoren wie Pensionskassen, Stiftungen und Family Offices.

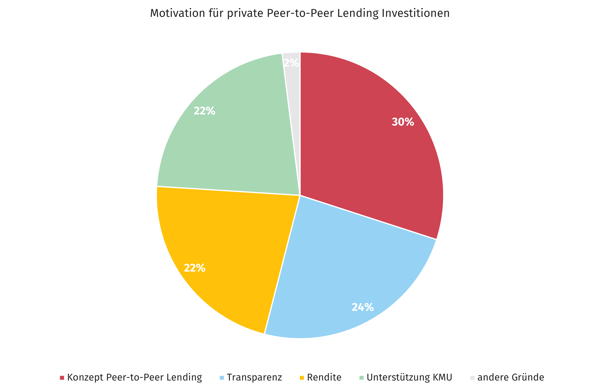

Gemäss unserer Umfrage von Anfang 2022 schätzen private Investoren die Investitionen aus verschiedenen Gründen und geben auf die Frage nach ihrer primären Motivation folgende Antwort:

- 30% investieren, weil ihnen die Idee von Peer-to-Peer Lending gefällt

- 24% möchten in transparente Anlagen investieren und wissen, wohin ihr Geld fliesst

- 22% steht das Verdienen von Zinsen im Vordergrund

- 22% möchten Schweizer KMU unterstützen

Abbildung: Peer-to-Peer Lending und Transparenz stehen für Investoren im Vordergrund

Abbildung: Peer-to-Peer Lending und Transparenz stehen für Investoren im Vordergrund

Bei den privaten Investoren sind Personen aus der ICT Branche weit verbreitet. Eine Auswertung der Berufe zeigt, dass rund 18% der von Privaten investierten Gelder von Investor/innen mit einem ICT Background stammt. Keine andere Berufsgruppe ist nur annähernd so stark vertreten.

15% der Kreditnehmer auf dem swisspeers Plattform stammen aus der ICT Branche

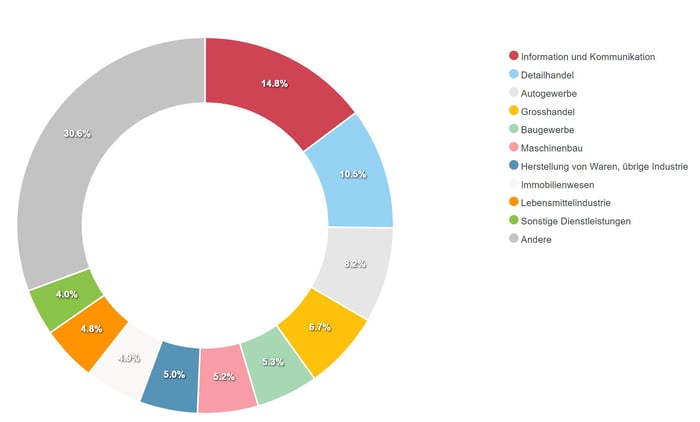

Die einzige Branche, die mehr als 10% des Kreditportfolios, also der Kreditnehmer von swisspeers ausmacht, ist die ICT Branche mit rund 15% Anteil am Gesamtkreditvolumen. Alle anderen über 30 vertretenen Branchen weisen einen Anteil von unter 10% aus und tragen zu einer guten Diversifikationsmöglichkeit für Investoren bei.

Abbildung: ICT Branche stark vertreten im swisspeers Kreditportfolio

Abbildung: ICT Branche stark vertreten im swisspeers Kreditportfolio

Selbst innerhalb der ICT Branche ist die Diversität gross:

- Ein Internetservice Provider finanziert seinen Infrastrukturausbau und bringt einen Grossteil seiner Investoren – seine Kunden – gleich selbst mit.

- Eine Digitalagentur finanziert die Expansion aus der Schweiz nach Deutschland.

- Ein Managed Service Provider finanziert den Ausbau seiner Cloud Infrastruktur.

- Ein Anbieter von Digital Marketing Lösungen stärkt sein Working Capital.

- Ein Anbieter von Backuplösungen schwärmte: «Ich konnte den ganzen Antragsprozess über das Smartphone machen!»

Unsere Daten zeigen es: Technologieaffinität und das Verständnis für Peer-to-Peer Modelle aus der eigenen Branche machen Direct Lending zu einer präferierten Alternative in der ICT Branche. Sei es für Unternehmen zur Finanzierung von Expansionsplänen oder für Private als Investitionsmöglichkeit.

Weiter Informationen unter swisspeers ICT finanzieren